FINANCE: Leitfaden für finanziellen Wohlstand dank einer Investmentstrategie!

Investieren ist eine der besten Möglichkeiten, um langfristigen Wohlstand aufzubauen. Doch erfolgreiches Investieren erfordert mehr als nur Glück. Eine solide Strategie wird benötigt sowie ein tiefes Grundverständnis für Finanzen und Geld.

Die Welt und somit auch die Finanz-Branche befinden sich im Wandel. Damit der Wandel erfolgreich bewältigt werden kann, unterstützen Pläne, Ziele und Strategien für die zukünftige Ausrichtung.

Nun ist jedoch zu beobachten, dass die meisten Finanz-Berater und Banken auf eine Strategie in der Kundenberatung verzichten. Häufig wird sogar der Wandel als Argument für den Verzicht einer Strategie aufgeführt. Produkte und deren Verkauf stehen im Vordergrund.

In diesem Blog-Artikel wird beleuchtet, warum eine Investmentstrategie wichtig ist und welche grundlegenden Prinzipien erfolgreicher Investmentstrategien gelten. Egal, ob Sie bereits ein erfahrener Investor sind oder gerade erst anfangen, sich mit Finanzen zu beschäftigen, hier werden Sie wertvolle Einblicke finden, die Ihnen dabei helfen können, Ihre finanziellen Ziele zu erreichen.

Warum ist eine Investmentstrategie wichtig?

Bevor die Details der Investmentstrategien erläutert werden, wird aufgezeigt, warum eine Strategie so entscheidend ist. Der Finanzmarkt ist volatil und risikobehaftet. Ohne eine klare Strategie nehmen Reaktionen wie impulsives Handeln und emotionale Entscheidungen über Hand. Diese wiederum haben Einfluss auf die Renditen. Eine gut durchdachte Strategie hilft, auf Kurs zu bleiben und langfristige Ziele zu erreichen.

Worauf ist bei einer Investmentstrategie zu achten?

1. Diversifikation: Schlüssel zum Risikomanagement

Ein grundlegendes Prinzip erfolgreicher Investmentstrategien ist die Diversifikation.

Dies bedeutet, dass das Kapital auf verschiedene Anlageklassen, Branchen und geografische Regionen aufgeteilt wird.

Warum ist das so wichtig? Die Antwort liegt im Risikomanagement.

Wird das Geld in nur eine Anlageklasse investiert, ist der Investor stark von den Schwankungen dieses Marktes abhängig. Wenn dieser Markt ein schlechtes Jahr hat, könnten die Verluste erheblich sein.

Durch Diversifikation wird das Risiko gestreut. Das bedeutet, dass die Gewinne in einer Anlageklasse die Verluste in einer anderen ausgleichen können.

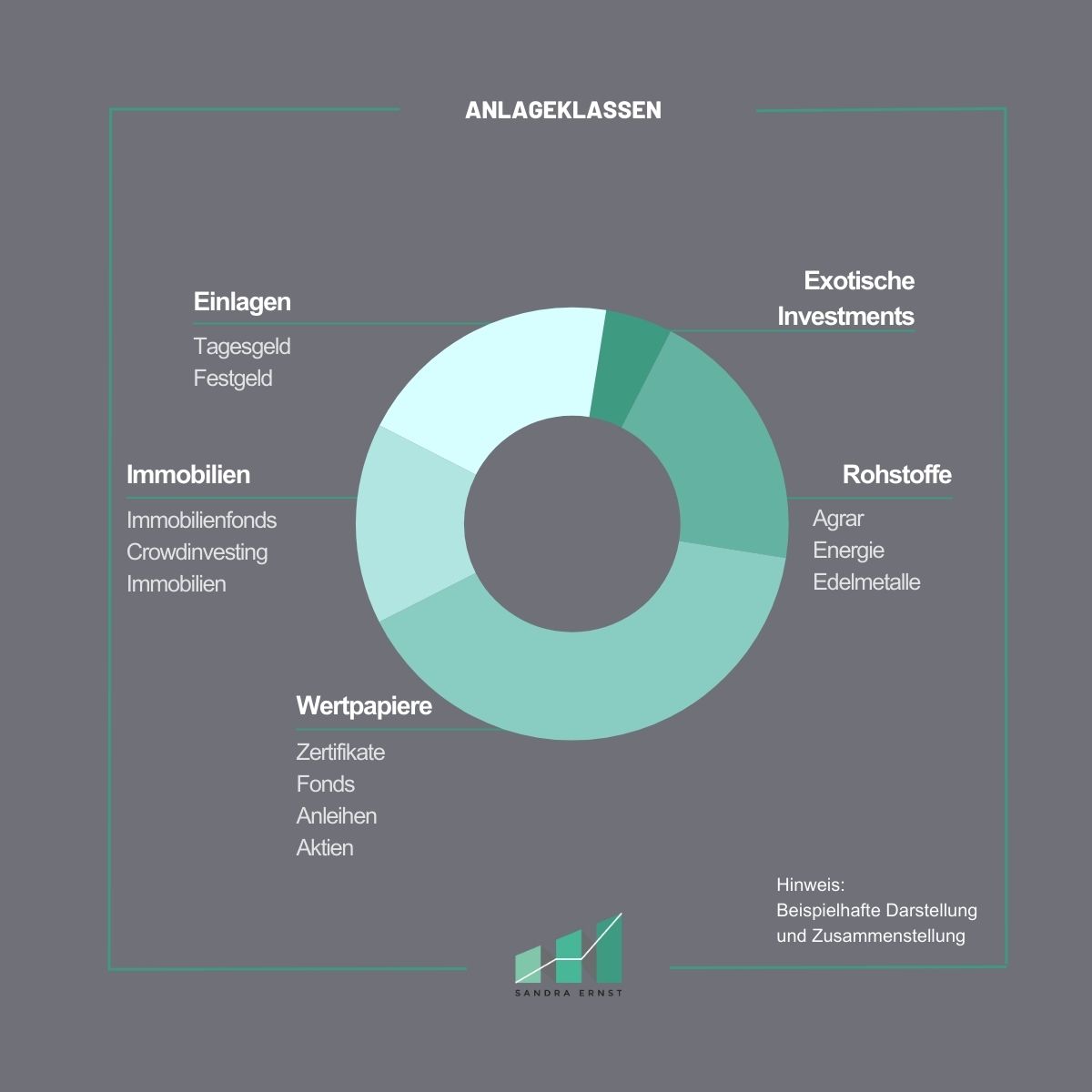

2. Anlageklassen: Die richtige Mischung finden

Eine Anlageklasse (im Englischen wird der Begriff Asset Allocation verwendet) ist eine Gruppe von Vermögenswerten. Es gibt verschiedene Möglichkeiten das Kapital zu investieren und unter einer Anlageklasse versteht man die Aufteilung des Kapitals auf verschiedene Arten von Vermögenswerten, wie Aktien, Anleihen, Immobilien und Bargeld. Die richtige Mischung hängt von den individuellen Zielen, der Risikobereitschaft und dem Anlagehorizont ab.

Wer beispielsweise noch viele Jahre bis zur Rente hat und bereit ist, höhere Risiken einzugehen, fährt mit einem höheren Aktienanteil besser. Wer jedoch näher an der Rente ist und weniger Risiko eingehen möchte, könnte die Aufteilung mehr in Richtung Anleihen und Bargeld gehen. Im Gegenzug wird bewusst auf Rendite verzichtet.

Eine rationale Abwägung unter Risiko- und Renditegesichtspunkten und dem individuellen Ziel im Blick ist unerlässlich.

3.Risikobewertung und -management

Erfolgreiche Investoren verstehen, wie wichtig es ist, Risiken zu bewerten und zu managen.

Dabei spielen verschiedene Faktoren eine Rolle, darunter:

- Marktrisiko

Dies ist das Risiko, dass die Märkte insgesamt fallen können. Dies kann durch Diversifikation und eine angemessene Asset Allocation reduziert werden. - Kreditrisiko

Dies ist das Risiko, dass ein Schuldner seine Verpflichtungen nicht erfüllen kann. Es tritt bei Anleihen auf und kann durch eine sorgfältige Auswahl minimiert werden. - Liquiditätsrisiko

Dies ist das Risiko, dass ein Vermögen nicht schnell genug verkauft werden kann, um auf unerwartete Bedürfnisse zu reagieren. Eine ausreichende Cash-Reserve kann dieses Risiko verringern. - Operationelles Risiko

Dies bezieht sich auf Risiken im Zusammenhang mit der Verwaltung der Investitionen, wie z. B. Fehler in der Ausführung von Aufträgen oder die Vernachlässigung von Steuerpflichten. Mit einer sorgfältigen Planung und Umsetzung kann dies minimiert werden.

Weitere Erfolgsfaktoren in der Umsetzung einer Investmentstrategie

Neben harten Faktoren ist auch das Verhalten des Anlegers entscheidend für finanziellen Erfolg.

Langfristiges Denken und Geduld

Eine erfolgreiche Investmentstrategie erfordert Geduld. Märkte unterliegen Schwankungen, und kurzfristige Verluste können vorkommen. Es ist wichtig, langfristig zu denken und nicht aufgrund kurzfristiger Volatilität in Panik zu geraten. Historisch gesehen haben langfristige Anleger mit breit aufgestellten Strategien profitiert. Geduld hat sich hier meistens ausgezahlt.

Was ist hier mein Mehr-Wert?

Mein Beratungs-Ansatz sieht eine langfristige Zusammenarbeit und die Begleitung in verschiedenen Lebensphasen vor.

Finanzielle Bildung

Investieren erfordert finanzielle Bildung: verstehen, in welche Unternehmen und Branchen investiert wird. Informieren über aktuelle wirtschaftliche und finanzielle Entwicklungen. Entscheidungen treffen, die zu der persönlichen Situation passen. Es geht um den Erwerb von Grundkenntnissen im Bereich Geldanlage und Vermögensaufbau.

Je umfangreicher das individuelle Finanz-Wissen ist, desto weniger erleben Investoren Überraschungen.

Was ist hier mein Mehr-Wert?

In meiner Beratung lernen meine Kunden die Grundzusammenhänge des Finanzmarktes kennen.

Emotionen unter Kontrolle halten

Emotionen können Investoren oft in Schwierigkeiten bringen. Gier kann zu übermäßigen Risiken führen, während Angst dazu führen kann, dass aus dem Markt ausgestiegen wird.

Eine klare Strategie und vordefinierte Regeln können helfen, Emotionen unter Kontrolle zu halten und rationale Entscheidungen zu treffen.

Was ist hier mein Mehr-Wert?

Als Ansprechpartner bin ich für meine Kunden persönlich erreichbar.

Überwachung und Anpassung

Eine Investmentstrategie ist essentiell wichtig. Sie sollte anhand fundierter Grundlagen definiert werden. Eine regelmäßige Überprüfung und eine Anpassung auf Grund veränderter Ziele ist sinnvoll.

Eine jährliche Überprüfung des Portfolios und eine Anpassung der Asset Allocation kann dazu beitragen, dass die Strategie passgenau ist.

Was ist hier mein Mehr-Wert?

Mit meinen Kunden erörtere ich diese Themen im jährlichen Status-Gespräch.

Fazit

Erfolgreiches Investieren erfordert Zeit, Wissen und eine klare Strategie. Die hier vorgestellten Grundlagen bilden das Fundament einer Investmentstrategie.

Wichtig: keine Strategie ist ohne Risiko.

Mit einer sorgfältigen Planung und Umsetzung können die Chancen auf langfristigen Erfolg maximiert und die Risiken minimiert werden.

Mit der Diversifikation wird das Risiko über verschiedene Anlageklassen, Branchen, Währungen, Länder und Unternehmensgrößen gestreut. Somit wird verhindert, dass das gesamte Kapital auf nur eine Karte gesetzt wird. Und wer dies mit Geduld, Wissen und Emotions-Management ergänzt, schlägt den richtigen Weg ein, um die gesteckten finanziellen Ziele zu erreichen.